e1 John Hull 風險管理與金融機構 v5

13.5 極值理論

在第10.4節中,我們介紹了冪律,並且解釋了由冪律出發如何對不同分佈的尾部進行估計。在此我們將討論冪律的理論基礎,並且給出比第10.4節更為複雜的估計過程。描述尾部分佈這一學科的理論被稱為極值理論(extreme value theory,EVT)。在這一節中,我們將討論如何應用極值理論來改善我們對於VaR或ES的估計,以及如何將極值理論應用於高置信水平的VaR的估計,極值理論可以使得對實證分佈(empirical distribution)的尾部的外推變得更加光滑。

13.5.1 主要結果

Gnedenko在1943年證明了極值理論的一個主要結論,[1]這一結論可以描述多種概率分佈的尾部的狀態。

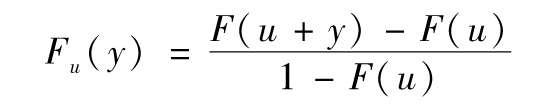

假定F(v)為變量v的累積分佈函數(例如,在一段時間內組合的損失),u為v的右端尾部的一個數值,v介於u與u+y(y>0)之間的概率為F(u+y)-F(u),v大於u的概率為1-F(u),定義Fu(y)為在v>u條件下,v介於u與u+y之間的條件概率,即

變量Fu(y)定義了右端尾部的概率分佈,即在v>u條件之下,變量v超出u的累積概率分佈。

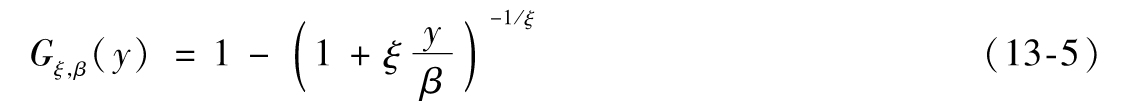

Gendenko的結果闡明,對於多種概率分佈F(v),分佈Fu(y)(隨著u的增加)趨向於廣義帕累託分佈,廣義帕累託分佈的累積分佈函數為

這一分佈中的兩個參數ξ、β必須通過數據來進行估計,參數ξ是有關分佈的形狀,這一參數決定了尾部分佈的肥瘦(heaviness),參數β是分佈的比例因子。

當變量v服從正態分佈時,ξ=0。[2]當尾部分佈變得越來越肥(重)時,對應的ξ值也越來越大。對於大多數金融數據而言,ξ為正並且介於0.1和0.4之間。[3]

13.5.2 參數ξ及β的估計

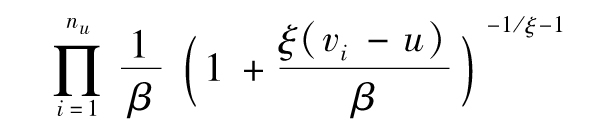

我們可以採用最大似然法來估計參數ξ及β(見第10.9節),將式(13-5)對y求導,我們可以得出概率分佈的密度函數gξ,β(y),即

首先我們選定數值u(這一數值可與實證分佈中的95%的分位數較為接近),然後將v的觀察值從大到小進行排序,我們要關注的是那些滿足v>u的觀察值。假定在所有觀察值中有nu個抽樣大於u,我們將這些觀察值命名為vi(1≤i≤nu)。根據式(13-6),假定ξ≠0,這裡的似然函數為

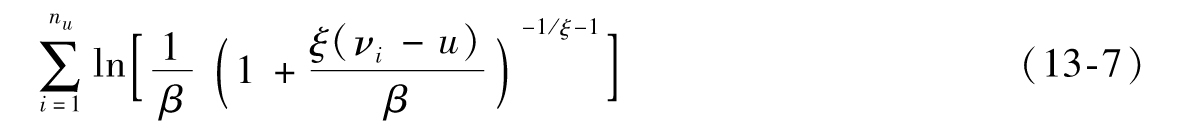

對以上函數求極大值與對其對數求極大值等價,以上函數的對數為

我們可以採用標準的數值程序來求取ξ及β,以使得以上表達式達到極大。Excel提供的Solver程序能給出很好的結果。

13.5.3 對尾部分佈估計

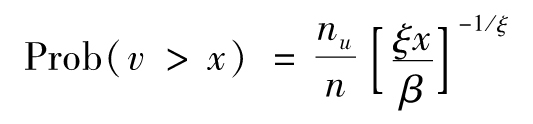

在v>u條件下,v>u+y的概率分佈為1-Gξ,β(y);v>u的概率分佈為1-F(u),因此v>x(x>u)的無條件概率分佈為

[1-F(u)][1-Gξ,β(x-u)]

如果n為觀察值的總數量,由實證數據所得出的對於1-F(u)的估計值為nu/n,因此v>x的無條件概率為

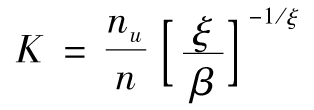

13.5.4 與冪律的等價性

令u=β/ξ,式(13-8)可以簡化為

即

Kx-α

其中

及α=1/ξ,以上過程證明了式(13-8)與第10.4節中的冪律等價。

13.5.5 左端尾部

截至目前,我們只討論了v的概率分佈的右端。如果我們對分佈的左端感興趣,則可以採用-v而不是v來計算。例如,假定一家石油公司已經採集了每天石油價格百分比變化的數據,並想求得1天內、99.9%概率下,石油價格的下跌不會被超出的數量。該數量可以從石油價格增長的左端概率分佈中得出。在分析中,石油公司可以改變每個數據的符號(描述價格增長的數據會變為下跌數據),並採用以上的辦法來進行分析。

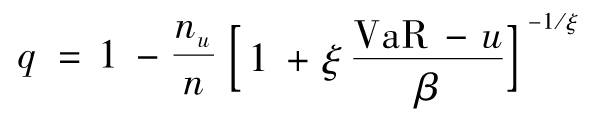

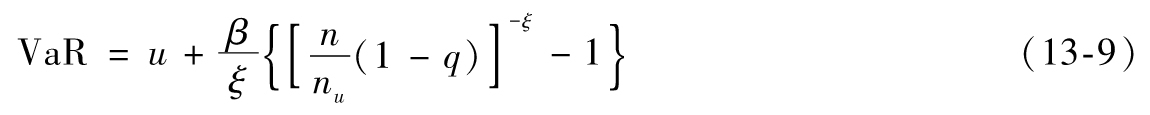

13.5.6 計算VaR和ES

為了計算對應於置信水平為q的VaR,我們需要對以下方程求解

F(VaR)=q

因為F(x)=1-Prob(v>x),由式(13-8)得出

因此

預期虧空如下

[1] See D. V. Gnedenko, “Sur la distribution limité du terme d’une série aléatoire,” Annals of Mathematics 44(1943):423-453.

[2] 當ξ=0時,廣義帕累託分佈形式為Gξ,β(y)=1-exp(-y/β)。

[3] 由式(13-5)所定義的分佈在k≥1/ξ時,v的分佈的k階矩E(vk)為無窮大;正態分佈的所有階矩均為有限;當ξ=0.25時,分佈的矩只有前三階為有限;當ξ=0.5時,分佈的矩只有第一階為有限,等等。