e1 Stephen Ross 公司理財 v12A

13.2 投資組合

在本章中,到目前為止,我們都在分別地考慮單個資產。然而,大多數投資者實際上持有的是資產的一個組合,即投資組合(portfolio)。這就說明投資者傾向於擁有不止一種單個的股票、債券或者其他資產。鑑於此,就應該考慮投資組合的報酬率和投資組合風險。相應地,我們現在討論投資組合的期望報酬率和方差。

13.2.1 投資組合權重

描述一個投資組合有很多等效的方法。最方便的方法是列出在投資組合的總價值中,在每一項組合資產上的投資所佔的比重。我們稱這個比重為投資組合權重(portfolio weight)。

例如,如果我們投資50美元在一項資產上,投資150美元在另一項資產上,那我們的投資組合總額為200美元。第1項資產所佔的投資組合比重為50美元/200美元=0.25。第2項資產所佔的投資組合比重為150美元/200美元=0.75。因此,投資組合權重為0.25和0.75。值得注意的是,權重加總起來的和為1,因為我們將所有錢都投資出去了。[1]

13.2.2 投資組合的期望報酬率

讓我們回顧股票L和股票U,你在每隻股票上分別投資了一半的錢。投資組合權重顯然是0.5和0.5。這個投資組合的報酬率是什麼樣的?期望報酬率又是什麼樣呢?

為了回答這些問題,假設經濟陷入蕭條期。在這種情況下,你的一半的錢(投資在股票L上的那一半)會損失20%。另一半錢(投資在股票U上的那一半)會賺取30%。你的投資組合在蕭條狀況下的報酬RP為

RP=0.50×(-20%)+0.50×30%=5%

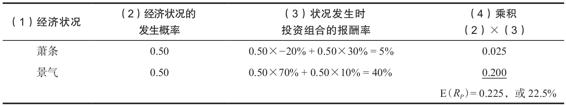

表13-5總結了剩下的計算。值得注意的是,當經濟景氣的時候,你的投資組合報酬率將會是40%

RP=0.50×70%+0.50×10%=40%

如表13-5所示,你的投資組合的期望報酬率E(RP)是22.5%。

表13-5 股票L和股票U的等權投資組合期望報酬率

我們可以通過更直接地計算期望報酬率來節省我們的工作。給定這些投資組合權重之後,我們就有充分的理由預期一半的錢可以賺取25%(投資在股票L上的那一半),一半的錢可以賺取20%(投資在股票U上的那一半)。我們的投資組合的期望報酬率為

E(RP)=0.50×E(RL)+0.50×E(RU)=0.50×25%+0.50×20%=22.5%

它與前面所求得的投資組合期望報酬率的結果是一樣的。

這種計算投資組合期望報酬率的方法,不管投資組合裡有多少資產都適用。假設我們的投資組合裡有n項資產,n可以是任何數值。如果我們讓xi代表投資在第i項資產上的資金所佔的百分比,那麼期望報酬率將會是

E(RP)=x1×E(R1)+x2×E(R2)+…+xn×E(Rn) (13-2)

這說明一個投資組合的期望報酬率,就是投資組合中每一項資產的期望報酬率的直接組合。這看起來似乎很明瞭,但是,就像我們接下來將要討論的一樣,最明顯的方法並不總是正確的。

【例13-3】投資組合期望報酬率

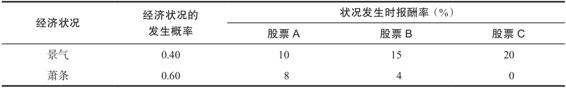

假設我們對3只股票的預測如下:

我們希望計算在兩種狀況下投資組合的期望報酬率。第一,如果投資在每一隻股票的金額都一樣,那麼這個投資組合的期望報酬率是多少?第二,如果一半的錢投資在股票A上,另一半的錢平均地投資在股票B和股票C上,那麼這個投資組合的期望報酬率是多少?

在我們前面所討論的基礎上得知,我們能夠計算出單個股票的期望報酬率(實際驗算一下):

E(RA)=8.8%

E(RB)=8.4%

E(RC)=8.0%

如果一個投資組合中每一項資產的投資都相同,那麼投資組合權重也相同。這樣的一個投資組合被稱為等權重投資組合。因為在本例中有3只股票,權重都等於1/3。投資組合的期望報酬率為

E(RP)=(1/3)×8.8%+(1/3)×8.4%+(1/3)×8.0%=8.4%

在第2種情況下,你可以驗算一下,投資組合的報酬率為8.5%。

13.2.3 投資組合的方差

從我們前面的討論中可以看出,等額投資在股票U和股票L上的投資組合報酬率為22.5%。這個投資組合報酬率的標準差是多少呢?僅憑直覺我們可能會認為一半錢的標準差是45%,另一半錢的標準差是10%,因此,投資組合的標準差可能可以這樣求出

σP=0.50×45%+0.50×10%=27.5%

不幸的是,這種方法是完全錯誤的!

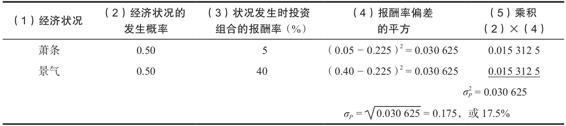

讓我們來看看標準差實際上是多少。表13-6總結了相關的計算。正如我們所看到的,投資組合的方差大約是0.031,它的標準差比我們想象的還要小:只有17.5%。這裡所要說明的是,投資組合的方差並不是構成該投資組合的資產的方差的簡單組合。

表13-6 股票L和股票U構成的等權重投資組合的方差

我們可以通過考慮另一組不同的投資組合權重更顯著地說明這一點。假設我們在股票L上的投資佔2/11(大約18%),其餘的9/11(大約82%)投資在股票U上。在經濟蕭條的時期,投資組合將會得到如下報酬率

RP=(2/11)×(-20%)+(9/11)×30%=20.91%

如果出現在經濟景氣的時期,投資組合的報酬率將會是

RP=(2/11)×70%+(9/11)×10%=20.91%

請注意,不管發生哪種情況,報酬率都是相同的。不需要進一步計算就能知道,這個投資組合的方差為0。顯然地,將資產組合成投資組合會極大地改變投資者所面臨的風險。這是一個重要的發現,我們將在下一部分開始探討它的含義。

【例13-4】投資組合的方差和標準差

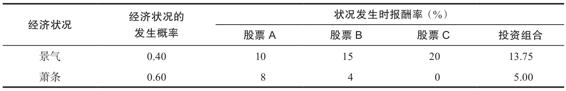

在例13-3中,兩個投資組合的標準差是多少呢?為了解答這個問題,我們首先要計算在兩種經濟狀況下投資組合的報酬率是多少。我們計算第2個投資組合:在股票A上投資50%,在股票B和股票C上分別投資25%。相關的計算歸集如下

當經濟景氣時,投資組合報酬率計算如下

E(RP)=0.50×10%+0.25×15%+0.25×20%=13.75%

當經濟蕭條時,投資組合報酬率的算法也是相同的。投資組合的期望報酬率為8.5%。因此,方差為

σ2P=0.40×(0.137 5-0.085)2+0.60×(0.05-0.085)2=0.001 837 5

這樣,標準差大約為4.3%。至於我們的等權重投資組合,你可以驗算一下,它的標準差大約是5.4%。

概念問題

13.2a 什麼是投資組合權重?

13.2b 如何計算投資組合期望報酬率?

13.2c 一個投資組合的標準差和構成投資組合的資產的標準差之間是否存在一種簡單的關係?

[1] 當然,有一些可能以現金的形式存在,但是我們可以把現金也看作構成投資組合的一項資產。